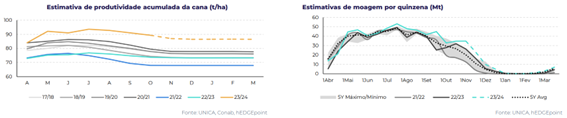

Impulsionados pela produtividade acumulada da cana acima de 89 t/ha em outubro, revisamos a disponibilidade total do Centro-Sul para 655 Mt.

Apesar dos possíveis desafios climáticos, a região deve esmagar cerca de 645 Mt até o final de março, deixando 10 Mt no campo. O Centro-Sul pode produzir 41,6 Mt de açúcar, superando as estimativas anteriores em 1,1 Mt. A maior disponibilidade de cana nesta temporada estabelece um tom positivo para 24/25, com o potencial de produção superior a 43 Mt se as condições climáticas cooperarem. Os resultados positivos esperados quanto à produção de açúcar ajudam a mitigar o déficit previsto, mantendo seus preços abaixo de 28c/lb. Enquanto o ritmo de sua exportação deve melhorar, o mercado de biocombustíveis, especialmente o etanol, enfrenta uma tendência de baixa com uma correção de quase 25% nos preços desde o início da safra.

O último relatório da Unica trouxe à tona uma disponibilidade de cana muito maior do que a prevista anteriormente para o Centro-Sul. Com a produtividade acumulada da cana permanecendo acima de 89 t/ha em outubro, a total disponibilidade da matéria-prima pode ser estimada em 655 Mt – ou até mais.

A única coisa que tem atrapalhado as usinas é o clima: à medida que a região se aproxima do verão, o regime de precipitação se intensifica. Levando em conta outras duas ou três boas quinzenas, a região deve moer cerca de 645 Mt até o final de março.

“Observe que, até a primeira quinzena de novembro, a região moeu mais de 595 Mt. Em média, a região moi cerca de 15 Mt na segunda quinzena do mês, mas já atingiu 28 Mt em 13/14. Se considerarmos que naquela época houve quase dois dias perdidos e que este ano teremos quase três, a região pode esmagar pelo menos 23 Mt, chegando a quase 620 Mt ainda no final do mês. Estendendo esse raciocínio até dezembro e considerando um início antecipado em 24/25, chegamos à estimativa de 645 Mt”, aponta Lívea Coda, analista de Açúcar e Etanol da companhia.

E observa: “É claro que o mix começará a reduzir com todas as chuvas previstas e a qualidade inferior da cana de fim de safra. No entanto, seu nível ao final da safra ainda pode chegar a um resultado bastante açucareiro. Com cerca de 139,2 kg/t e 48,7% sendo redirecionados para o açúcar, a região pode produzir 41,6 Mt do adoçante, 1,1 Mt a mais do que nossa estimativa anterior”.

Ter maior disponibilidade de cana nesta temporada e deixar pelo menos 10 Mt no campo afeta diretamente as perspectivas para 24/25. Se o clima cooperar, o próximo ano pode ser uma repetição dos ótimos resultados vistos em 23/24, impulsionando uma tendência de baixa: com o aumento da capacidade de cristalização, a produção de adoçante do próximo ano pode ultrapassar 43 Mt.

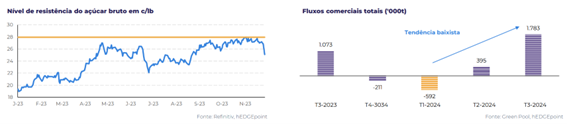

“Esse excelente resultado suaviza grande parte do déficit previsto, deixando um pouco apenas para o 1T/24. Portanto, não é de se admirar que os preços do açúcar não tenham conseguido romper níveis importantes de resistência, permanecendo abaixo de 28c/lb”, diz a analista.

A menor disponibilidade do Hemisfério Norte é um fato, assim como a grande safra de açúcar do Brasil. A única questão que permanece é se este último conseguirá exportar o adoçante para suavizar os fluxos comerciais.

“Atualmente, o açúcar não está competindo com outros produtos, mas com o clima que retarda sua elevação. Os dias perdidos em novembro já foram mais escassos que em outubro, e espera-se que dezembro seja ainda mais positivo. Isso significa que os dias de espera devem diminuir, aumentando o ritmo das exportações”, diz.

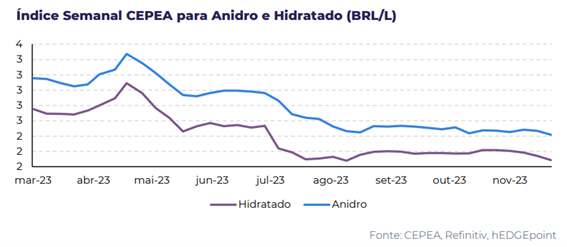

Mais baixista do que o açúcar, no entanto, é o mercado de biocombustíveis.

“O aumento do volume de matéria-prima e a diminuição do mix de açúcar no final da safra, quando não correspondidos pela demanda, são a combinação perfeita para o colapso dos preços. Embora ambas as qualidades, hidratado e anidro, tenham prosperado em termos de produção, as vendas domésticas não acompanharam esse ritmo. A produção total variou em 12,5% e 8,7%, respectivamente, enquanto as vendas totais aumentaram apenas 5,5% e 2,7%, induzindo à formação de estoques”, aponta.

Como resultado, o índice de preços do CEPEA mostra uma correção de quase 25% desde o início da safra para ambas as qualidades – e não se espera que essa tendência seja de curta duração. A única maneira de os preços reagirem seria se a demanda viesse de encontro. No entanto, mesmo com a aproximação das festas de fim de ano, é difícil imaginar que os estoques caiam abaixo da média.

“Nesse sentido, o etanol não nos parece ser uma ameaça para o açúcar, mesmo com o mercado do adoçante se tornando mais baixista”, ressalta.

A pergunta que permanece é: quando o mercado perceberá que o Brasil está suavizando uma parte relevante do déficit previsto? Talvez estejamos em um momento de esperar para ver em que todos estão aguardando as chuvas de dezembro e o ritmo das exportações no Sul.

Em resumo, o mercado de açúcar parece estar se aproximando de um ponto de inflexão: os fundamentos de alta estão dando lugar a uma visão mais baixista. É claro que a capacidade de exportação do Brasil continua sendo a maior fonte de volatilidade, pois está altamente ligada ao regime de precipitação.

Atualmente, o adoçante não está competindo com outros produtos na fila para carregamento, mas sim com o clima. Se dezembro for mais seco, ajudando a reduzir o tempo de espera, poderemos ver algumas correções nos preços do adoçante, especialmente se o clima também for favorável para o desenvolvimento da safra 24/25. Em suma, romper a barreira dos 30c/lb parece estar ficando cada vez mais difícil.

Fonte: hEDGEpoint Global Markets